投资要点 推荐逻辑:化学发光为最先进的免疫诊断技术,2015年国内市场规模达160亿元,近年来维持20%-25%的增速,为IVD企业必争之地。技术替代+进口替代空间大且进程有望加速,国内化学发光企业正迎来发展良机,我们重点推荐推荐安图生物(603658)和迈克生物(300463)。

化学发光壁垒高、增速快、空间大,为IVD必争之地。化学发光产品凭借灵敏度高、特异性好及自动化程度高等优势迅速推广,为IVD行业发展方向之一。近年来国内化学发光市场维持20%-25%增速,2015年市场规模达160亿元,化学发光仪器试剂封闭化,研发难度极大,市场壁垒高,但国内市场维持高速增长,且目前国产占比不足10%,市场空间巨大,为国内IVD企业必争之地。

磁微粒全自动发光+流水线化为行业趋势。化学发光经过近30年发展已成为临床主要检测技术之一,未来将向磁微粒全自动发光和流水线化检测发展:1)与传统板式多以酶标板为固相载体相比,悬浮性磁微粒作为载体具有较高的比表面积,能够更为充分地与样品反应,具有灵敏度更高、检测速度更快、重复性更好的优点且可进行大规模的全自动化检测;2)从发光技术原理上看,进口厂商数量上直接发光与间接发光持平,但销售金额上直接发光为主;国内厂商数量上多选着间接发光,金额上直接发光与间接发光持平。虽不能简单评价各方法学的优劣,但随着国内技术进步,选着直接发光的厂商比例或将提升; 3)随着检验分析技术的不断进步,实验室和临床检验仪器从过去半自动化逐步向全自动化普及,工作模式也从过去单台仪器的自动工作发展到目前流水线作业的全实验室自动化(TLA)或称为全程自动化,流水线和生化免疫联机是大势所趋。

检测菜单+装机数量+渠道网络为企业重要评价指标。国内化学发光产品主要集中在肿瘤、甲功、激素、传染病和优生优育等领域,未来随着国产品牌的崛起,传染病及宫内感染套餐有望实现进口替代。试剂为利润主要来源,但化学发光试剂销售必须以配套仪器为依托,,即装机数量是业绩增长的基础与前提。“酒香也怕巷子深”,优秀的销售和服务网络可助力企业产品实现良好销售,通过渠道和服务掌控终端市场极其重要,且国内外优秀的IVD企业均拥有覆盖全国的销售网络和超强的服务能力。

投资策略与重点关注个股:我们依次重点推荐化学发光前三甲:安图生物(603658)、迈克生物(300463)和新产业(830838),建议关注仪器研发强的迪瑞医疗(300396)和免疫诊断市场基础优秀的科华生物(002022)。

重点公司盈利预测与评级

1 化学发光壁垒高、增速快、空间大,为IVD必争之地 1.1化学发光为最先进的免疫诊断技术 免疫诊断是应用免疫学的理论、技术和方法诊断各种疾病和测定免疫状态,为最重要的体外诊断(In Vitro Diagnostic,以下简称IVD)技术之一,因其灵敏度远高于传统临床生化,进而高值检测项目丰富,导至其在国内外市场占比均为最高子领域,据McEvoy&Farmer统计,免疫诊断占国内市场比例达38%。同时从细分领域增速看,免疫诊断和POCT为IVD行业中增速最快的子行业,2014年增速分别达15%和20%。即免疫诊断为IVD占比最大,增速最快的子领域之一。

免疫诊断经历了放射免疫、胶体金、酶联免疫和化学发光等阶段,目前我国酶联免疫和化学发光并存。化学发光免疫分析(chemiluminescence immunoassay,CLIA)广泛应用于肿瘤标记物、传染病、内分泌功能、激素等方面的诊断。目前,在大多数三甲医院,化学发光已经取代酶联免疫(ELISA)成为主流。作为免疫诊断领域中的高端技术,全自动化学发光免疫诊断产品引领着免疫诊断细分市场的快速增长。 化学发光产品凭借灵敏度高、特异性好、自动化程度高、精密度好、准确率高等优势在临床应用中迅速推广,已经成为免疫定量分析领域的主流产品。在欧美发达国家化学发光免疫分析技术已经基本取代酶联免疫分析成为免疫诊断的主流,占免疫诊断90%以上市场份额。目前应用化学发光检测技术所开展的检测项目主要有:1)传染病(乙肝、丙肝、艾滋和梅毒等)、2)肿瘤标志物、3)甲状腺功能、4)激素类(性激素、生长激素)、5)优生优育(宫内干扰Torch五项)、6)糖尿病、高血压和肝纤维化等慢性病、7)心脏标志物、8)贫血、9)过敏原、10)药物浓度监测、11)炎症因子、12)其他等项目。

1.2化学发光已成国内IVD企业必争之地 壁垒高:化学发光仪为器试剂封闭化,研发难度极大 保证结果的准确性是体外诊断的第一要务。在检验医学领域公认为检测系统的溯源性是保证结果准确的有效途径,IFCC主席更是提出了溯源是检验医学标准化的唯一途径。保障量值溯源的核心要素在于仪器、试剂、标准品和操作流程四位一体,即配套系统。更换不同的仪器、试剂和标准品任何一项,都不能保证结果的一致性,可能导至检测结果不准确。目前国内生化检测项目基本均为开放系统,随着国内医院实验室标准的提高和ISO15189的执行,生化项目系统配套趋势已现。不同于生化系统,化学发光由于全面涉及抗原抗体等活性蛋白的特性,无一例外,均为封闭化配套系统。化学发光试剂必须配套特定仪器,不能像生化一样,仅具备试剂研发能力即可推向市场,化学发光必须具备强有力的仪器研发能力。而体外诊断仪器研发涉及电子、机械、材料、光学、自动化、微电子等学科,技术难度极大。

以生化分析为例,国内20世纪40-50年代即可配置简单试剂,到50-60年代可组合生化试剂,到70-80年代即可生产干粉型生化试剂,90年代后开始生产液体生化试剂。而配套的国内第一台全自动生化分析仪在2002年底才由中国科学院长春光机与物理研究所自行研制出。而第一条真正意义上的国产全自动化学发光分析于2010才由深圳新产业研发出,由此可见化学发光壁垒远高于生化诊断

增速快:高成长IVD子板块,相关公司中报表现抢眼 从细分领域看,国内化学发光、分子诊断和POCT增速较快,预计子行业增速分别为20-25%、>25%和~20%。不同于代表了未来发展方向的分子诊断和POCT在我国还处于早期发展阶段,化学发光在市场份额占比最高的同时还能保持较快的行业增速,显著快于国内个位数的生化诊断行业增速。

从相关上市公司中报及年报看,化学发光试剂增速表现抢眼,远超生化试剂表现。从2016年中报看,自产生化试剂普遍为个位数增长,而管式化学发光试剂延续高增长态势,安图生物和迈克生物试剂增速超80%,国内化学发光收入规模最大的新产业,其试剂增速近40%。

空间大:国产比例不到10%,进口替代空间巨大 据我们草根调研,估计2015年国内化学发光市场出厂口径市场规模在160亿元左右,同比增速20-25%,市场规模和行业增速远超生化诊断。化学发光由于技术难度大,目前罗氏、雅培、贝克曼、西门子等为代表的外企占据了国内超过90%的市场份额,在三甲医院高端市场中更是处于垄断地位,其中,罗氏相关产品在中国的市场占有率大约在35%, 雅培大约为20%、贝克曼大约为15%,西门子大约为12%。而国产全自动化学发光2010年后才真正起步,合计市场占比不到10%,与生化诊断国产占比约70%相比,进口替代空间巨大。其中国内最大的新产业市场占比约3.4%,安图生物占比约1.2%,以板式化学发光为主的北京科美市场占比约1.1%出头,迈克生物占比约0.6%。

1.3技术替代+分级诊疗+进口替代驱动国内化学发光快速成长 技术替代:替代酶联免疫和定性类免疫产品 在全自动管式化学发光普及之前,国产免疫检测的主要方法集中在酶联免疫、板式发光、胶体金等定性或半定量方式,在很多领域无法满足临床需求,随着技术发展和成本下降,可高灵敏定量的化学发光将替代酶联免疫和一部分定性免疫检测的市场。

进口替代:政策鼓励+价格优势,进口替代有望加速 为遏制医疗费用不合理增长,减轻患者负担,我国正建立主动使用国产医疗设备激励机制,重点推动大型三甲医院应用国产医疗设备,我国国产医疗设备产业将迎来春风,变得更具活力。全自动化学发光分析仪就是其中最受益的领域之一。目前进口全自动化学发光仪器一般在百万元左右,而国产仪器价格仅为进口的1/5-1/3,从检测试剂成本上看,国产试剂一般也低于进口产品约15-30%,国产化学发光具备较大价格优势,可有效降低患者负担。目前生化产品国产化率近70%,而化学发光目前不到10%,国产化学发光进口替代空间大,天花板高。在政策鼓励和价格优势的驱动下,国内化学发光市场进口替代有望加速。

分级诊疗:低级别医疗机构仍存较大空白市场,国产化学发光明确受益 目前市场普及率最高的为血球仪,其次为生化分析仪,基本覆盖所有高端和大多数中低低端医疗机构。由于化学发光项目收费较贵,且仪器耗材成本较高,目前主要在二级及以上医院开展,普及度相对生化诊断很低。随着分级诊疗落地和中低端医疗机构检测项目的丰富,国内化学发光有望实现爆发式增长,主要原因在于二级及以下的低级别医疗机构对价格相对敏感,外资品牌很难渗透,在终端收费由政府统一定价的背景下,二级以下医院非常注重产品性价比。随着国产产品品质提升,高性价比的国产化学发光有望实现爆发增长。

2 磁微粒全自动+流水线化为行业趋势 2.1仪器方面:磁微粒全自动化学发光是行业趋势 化学发光为封闭系统,试剂、仪器和分析方法三位一体。根据目前市面上的化学发光仪器自动化程度可分为半自动化分析仪(SA, Semiautomatic Analyzer)和全自动分析仪(AA,Automatic Analyzer)两类,半自动分析仪大多为板式发光,类似于自动化酶免技术。国产化学发光早期以板式化学发光为主,前三甲分别为安图生物、北京科美和上海新波(被铂金埃尔默收购),从2011年开始国产全自动管式化学发光才研发推出。2011年新产业的 Maglumi2000上市后以势如破竹的气势抢占市场,目前已成为国产装机量最多,销售额最大的化学发光厂家,其装机数量在2014年已赶超罗氏。 管式化学发光与板式化学发光的主要区别在于所用固相捕获载体不同,化学发光固相载体已从最早的微孔板、经珠法酶标、微粒子发展到最新最先进的磁微粒技术。以微粒(磁微粒或非磁力均可)为固相载体,所使用的管子(或杯子)只作为一个反应容器,这类化学发光统称管式发光。传统板式多以酶标板为固相载体,悬浮性磁微粒作为载体具有较高的比表面积,能够更为充分地与样品反应,加之外加磁场的灵活应用,较之酶标板载体具有更高的灵敏度、更快的检测速度和更好的重复性等优点,与板式发光相比具备以下优势:

2011年以前,国产化学发光主要集中在技术相对简单的板式化学发光领域,2011年新产业推出了国产真正意义上第一台磁微粒管式全自动化学发光仪,截至2015年底,国内拥有化学发光注册证的国产厂家有50-60家,其中约15家为管式化学发光,其余均为板式发光或仅取得试剂证书,尚未取得仪器证书。

目前国内上市的进口化学发光均为管式,管式发光为行业趋势。由于管式发光由于研发技术门槛高,研发投入大,研发周期长,相对而言厂家数量不是很多,国内目前真正实现销售的企业在10家左右,其中仅新产业、安图生物、迈克生物和迈瑞医疗实现规模销售。安图生物是传统板式化学发光龙头也是管式化学发光新秀,自2013年推出磁微粒管式化学发光后,短短3年管式就超过板式化学发光,三年复合增速大417%,到2016上半年,板式化学发光收入规模不到管式化学发光一半。同时我们也可从新产业和迈克生物的磁微粒管式化学发光快速发展,2012-2015年复合增速分别达52%和187%。

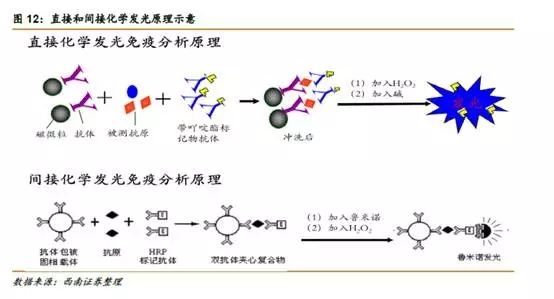

2.2 方法学方面:进口与国产均为直接发光与间接发光共舞 在化学发光中,根据发光剂不同原理类型,可将化学发光分为三类:

电化学发光(本质上也属于直接化学发光):罗氏诊断专利技术,原理为三联吡啶钌标记的抗原抗体复合物,在三丙胺的作用下发生氧化还原反应,发出可见光。即标记物为三联吡啶钌Ru(bpy)32+,电子供体为三丙胺(TPA)。

直接化学发光:标记物标记的抗原或抗体,抗原抗体结合后,在含 H2O2 的强碱激发液的作用下,快速发出可见光。典型标记物有:吖啶酯(AE)和异鲁米诺;不需要底物,只需改变溶液的pH,如含 H2O2的强碱溶液。发光底物没有酶的参与,与环境温度的变化无关。

酶促化学发光(也称间接化学发光):相关酶标记在抗体或抗原上,酶标记的抗原抗体复合物在发光底物作用下,持续发出可见光。典型标记物有:碱性磷酸酶(AP)和辣根过氧化物酶(HRP);对应标记物的底物分别为鲁米诺及其衍生物和1,2-二氧环己烷衍生物( AMPPD) 化学发光集多个学科技术一体,其检测结果和性能优劣受多方面因素影响,除了方法学原理影响外,与仪器构造、具体的抗原抗体、标记技术、自动化程度等密切相关。在封闭体系下,不能简单评判采用电化学、直接和间接发光的仪器优劣。我们从市场角度分析看,国内销售的进口化学发光产品一半厂商采用间接化学发光,近一半厂商采用直接化学发光,仅罗氏采用电化学发光技术。从销售金额上看,进口产品中直接化学发光和电化学发光较间接发光更受欢迎,若将电化学发光也归类于直接化学发光,则进口产品以直接化学发光为主。处于市场垄断地位的罗氏、西门子和雅培公司的全自动化学发光免疫分析系统产品均采用了该领域最先进的纳米免疫磁性微球分离技术和非酶的小分子有机化合物标记技术,均属于典型的直接化学发光技术。

与进口产品不同,国内化学发光厂商从数量上看近70%采用间接发光,不到30%的厂商采用直接化学发光,仅博阳诊断采用独特的光激发光。从销售额上看,国内最大的新产业为直接化学发光,迈克生物和安图生物为间接化学发光,我们预计直接化学发光和间接发光销售额上基本持平,即国内正属于直接发光和间接发光共舞。

我们分析认为国内厂商多选择以间接发光为主的主要原因在于:间接发光信号长且稳定,可采用速率法测定,检测方式简单、成本较低,门槛较低。我们通过行业调研和草根分析认为,在其他所有条件一致的情况下,电化学发光或优于直接化学发光,直接化学发光或优于间接化学发光。我们认为不能简单评价各个方法学的优劣,但整体上随着国内技术进步,选择直接化学发光的厂商比例或将提升。

2.3自动化方面:生化-免疫流水线化是行业趋势

实验室自动化是检验医学的发展趋势之一,由于国内病人的过度集中于大型三级医院,年收入超过10亿的医院每天样本量超过1000个,高速仪器是高端医院的刚需,因此研发高速仪器的能力也是未来进入大型公立医院的前提要求,流水线、生化免疫联机是大势所趋。

随着检验分析技术的不断进步,实验室和临床检验仪器从过去半自动化分析到全自动化分析仪器的逐步普及,工作模式也从过去单台仪器的自动工作发展到目前流水线作业的全实验室自动化(TLA)或称为全程自动化,而这个新的理念和技术也将给医院检验管理模式带来一次变革。我国TLA正处于起步阶段,也将是未来医院实验室的发展方向。

实验室自动化可达到如下好处:1)避免手工操作引起的差错;2)降低检验成本;3)降低检验误差;4)提高检测效率;5)如下图所示,可明显缩短出具检验报告时间;6)操作人员不接触标本,降低了生物感染的风险。

在目前的国内自动化流水线市场,国外厂商凭借其技术和经验优势仍然独占鳌头。目前临床实验室自动流水线主要解决方案有以下几种:1)前处理,免疫,生化系统解决方案;2)前处理和生化分析方案;3)前处理,血凝方案;4)血液分析组合;5)预分选、前处理、生化、免疫和标本储存方案;6)前处理、血液、凝血、生化方案;7)预分选、前处理、血液、凝血、生化、免疫和标本储存等全面组合方案;

目前生产实验室自动化产品的公司主要有罗氏、雅培、日立、贝克曼、西门子、希森美康、奥林巴斯和拜耳等厂家,其中希森美康以血液分析为主,其他主要是前/后处理,生化和免疫系统。国内目前已推出生化免疫流水线的厂商有迈瑞医疗和新产业,同时具备该能力的还有迪瑞医疗和迈克生物新一代化学发光分析仪。

3 检测菜单+装机数量+渠道网络为评价企业重要指标

3.1齐全检测菜单可充分满足用户需求 随着检测标志物的增多,目前化学发光应用极其广泛,检测项目覆盖肿瘤、传染病、甲状腺功能、各种激素、以及心脏病、高血压、肝纤维化等慢病,共计达20个领域。目前国内化学发光市场主要由肿瘤、甲功、传染病和性激素等常规项目占据,合计市场金额份额占比近60%,市场检测量占比70%以上。

据我们产业调研,医院客户对化学发光产品最关心检测菜单情况,我们通过对比国内外厂商菜单情况发现有如下特点: 1)国内外企业化学发光检测菜单丰富程度大致与其市场份额占比呈正相关:如进口企业中罗氏和雅培检测项目最多,在国内市场份额占比第一和第二。国产企业新产业和安图生物检测项目最多,也在国内市场份额占比第一和第二。即检测菜单的丰富程度决定了对医院需求的可满足能力,一台仪器通过不断增加检测项目可提高单台仪器产出。

2)肿瘤、甲功、激素和传染病均为进口和国产企业布局较多的领域,进口企业在高血压、糖代谢、产筛、肾功能和肝纤维化等非必要项目或非化学发光具备优势的项目(一定程度上为利益品种)上布局很少,而国内部分企业涉足。而进口企业在其他创新项目和药物滥用及监测项目上涉足较多,这主要体现研发实力和国情差异。在优生优育领域(即宫内感染),国内厂商检测项目多于进口厂商,显示国产厂商在传染病或病毒检测领域积累较深。主要原因在于我国是传染病大国,国产品牌的主要优势产品都集中在该领域,未来随着国产品牌的崛起,传染病及宫内感染套餐国产占比预计会有提高,最有望实现进口替代。

3)在国内厂商前三甲中,新产业为检测菜单最丰富的企业,可检测项目达119个,基本覆盖所有领域,远程进口产品一般60-70个检测项目。其次安图生物和迈克生物检测菜单相对集中,均主攻传染病和优生优育,其中安图生物在肿瘤标志物和甲功项目多于迈克生物。

3.2封闭化下,装机数量是业绩放量基础与前提 化学发光试剂销售必须以配套仪器为依托,试剂为利润主要来源,即装机数量是业绩增长的基础与前提。2015年底全国管式发光仪在20000-25000台,其中罗氏在4000台左右,新产业3100台左右,西门子和雅培在2000-2500台,贝克曼为1800-2000台,迈克和安图装机量已在1000台左右。 从单产看,罗氏和雅培为100-200万/台,而国产品牌还在10-20万/台之间,仍然有巨大提升空间,主要原因在以下几方面: 进口品牌进入市场较早,使用成熟,国产企业进入时间较短,仍有很大提升空间; 进口厂家长期盘踞在大型三级医院,需求量大,国产企业主要在二级及以下医院,本身用量较小,随着国产质量和性能的提高,抢夺三级医院市场,国产品牌单产有望大幅提升; 在大型医院,化学发光通常有4-5个品牌的发光仪,每个品牌开展的项目不同,通常都是该品牌的优势套餐,国产品牌替代项目有限,随着技术进步和产品成熟,未来替代比例必将提高;

3.3 强大的渠道服务可为产品上量添翼 “酒香也怕巷子深”,优秀的销售和服务网络可助力企业产品实现良好销售,通过渠道和服务掌控终端市场极其重要。罗氏诊断在国内市场就是模范之一,从2008年就开始扩大营销渠道和加强对代理商的控制力度,同时配备400-500人的临床应用团队提供服务支持,使罗氏诊断在国内从2005年的4.8亿元迅速攀升到2010年的23.4亿元,再到2015年约88亿元,10年复合增长率高达33.8%。 从最新可获得数据看,安图生物营销人员最多,占总人数比例达40%,加上技术支持,预计实际人数超过900人,其次为迈克生物达281人,扣除研发100-200人后,公司还有提供服务的技术支持人数超350人,实际销售和服务人数超过650人。从经销商数量看,新产业国内最多,达1186家,其次为安图生物,最少为迈克生物,考虑到公司在西南地区本身拥有强大销售实力和近两年在西南地区外的渠道扩张,我们认为迈克生物终端销售能力实际不弱。我们认为,整体上渠道和服务能力国内三甲排序依次为安图生物、迈克生物和新产业。

4 化学发光行业投资策略及相关标的

4.1 化学发光行业投资策略 我认为化学发光是免疫诊断最先进的诊断技术,壁垒高、增速快、进口替代空间巨大,是目前体外诊断行业中最具投资价值的细分领域,也是体外诊断当下必争之地。通过上文分析可知,化学发光投资潜力需要从检测菜单丰富度、装机台数和渠道服务网络三个方面评价,综合上述三方面因素,我们依次重点推荐化学发光前三甲:安图生物(603658)、迈克生物(300463)和新产业(830838),建议关注仪器研发强的迪瑞医疗(300396)和免疫诊断市场基础优秀的科华生物(002022)。

4.2 化学发光行业投资标的介绍

安图生物(603658):化学发光正高速发展的IVD企业 国内领先的体外诊断试剂和仪器研发和生产企业。公司坚持诊断试剂和仪器共同发展,体外诊断试剂覆盖了10多个方向,可提供全面免疫诊断解决方案;配套仪器生产进一步体现公司研发实力,2013年推出的全自动化学发光测定仪2015年销售量超过600台,市场潜力巨大。此外,公司已获得285项产品注册(备案)证书,并取得了42项产品的欧盟CE认证,处于国内领先水平。 免疫诊断产品为核心品种,微生物检测产品特色发展。2013年磁微粒化学发光诊断试剂上市后,迅速放量,2015年销售额达2.0亿元,复合增速达400%,2016年毛利润超1.2亿元,占比40.5%,已成公司利润的主要来源。微生物检测产品受益于限抗令,销售额快速增长,2015年营收达1.00亿元,2013-2015年复合增长率达到17%,2016年上半年实现营收5562.87万元,同比增加24%,微生物检测试剂已成为公司特色发展产品。 在研品种丰富+募投项目扩大产能,业绩有望维持高速增长。公司在研品种主要包括诊断试剂、生物材料和仪器,共计118个项目;公司与北京大学等科研院所合作开发全自动化学发光免疫仪器和配套设备,与13家医院合作对产品进行临床评估,极大提高了研发效率和产品质量;募集资金主要用于主营产品的产能扩大,安图生物体外诊断产业园项目建设,项目完成后公司运营规模将极大提升。 盈利预测与投资建议:我们预计2016-2018年摊薄后EPS分别为0.89、1.08和1.32元,对应当前股价的PE分别为58倍、48倍和39倍。综合考虑公司行业地位、成长性和盈利能力给予公司“买入”评级。

迈克生物(300463):化学发光持续放量,持续向IVD龙头迈进 化学发光赋予公司业绩高成长性。免疫诊断是IVD最大的子行业,而化学发光是免疫诊断最大的细分领域,2015年我国化学发光市场规模约为160亿元,年复合增速保持30%左右。公司2012 至2015 年化学发光试剂和仪器收入的复合增长率分别高达490%和306%,2016H1化学发光试剂销售增速为82%,仍延续高增长态势,已成为公司业绩增长引擎。 完善产品线+持续拓展渠道,公司正成长为国内IVD龙头企业。在产品线方面:代理+自产可提供上千种产品,基本满足检验科需求,此外参股加斯戴克获得五分类血球仪与流式和尿液分析技术,产品线得到进一步补全。在渠道方面:湖北迈克、吉林迈克和内蒙古迈克等合资子公司的模式有望在全国铺开,完善渠道版图布局;此外,公司已与HUMAN合作或将自建海外渠道,继续积极开拓国际市场。 出类拔萃的量值溯源能力赋予公司核心竞争力。溯源是保证IVD检测准确性和一致性的重要依据,将成为IVD企业的重要竞争指标之一。公司参考系统部分成为全球溯源能力最高评审机构JCTLM认可的14个医学参考测量实验室之一,也是国内最高评审机构CNAS认可的8个医学参考实验室之一,在IFCC-RELA实验室中连续7年100%通过。公司量值溯源能力在国内国际均处于领先地位。 盈利预测与投资建议:我们预计公司2016-2018年摊薄后EPS分别为0.54元、0.67元、0.80元,对应PE为50倍、40倍和34倍。考虑到“齐全产品线+营销渠道扩张”赋予公司成为IVD龙头企业的必备素质和潜质,外延扩张预期强烈,我们十分看好公司长期发展前景,维持“买入”评级。

迪瑞医疗(300396):仪器试剂一体化发展的IVD领先企业 仪器研发实力雄厚,试剂+仪器模式带动业绩高增长。公司凭借雄厚的仪器研发实力,已经在IVD市场建立了良好的口碑。2015年公司收购诊断试剂企业宁波瑞源55%股权,仪器研发实力和诊断试剂技术强强联合,积极开拓仪器+试剂模式,从仪器销售为主转变为更高毛利的诊断试剂销售为主。 自研+外延扩充产品线,存在强烈的外延并购。公司自上市以来坚定搭建齐全的产品线,在自主研发方面,化学发光仪器2015年获批,配套试剂正处于报批阶段,获批上市后有望迅速获得大量订单;外延方面,2015年完成对宁波瑞源的控股,从而补齐了试剂短板,形成仪器+试剂的新模式,盈利能力显著提升。2016年先后收购兰丁高科10%股权和致善生物6.61%股权,获得了细胞DNA检测和PCR分子诊断平台,成功介入分子诊断市场,极具想象空间,且后续仍存强烈的外延并购预期。 盈利预测与投资建议:我们预计2016-2018年EPS分别为0.95、1.16和1.33元,对应当前股价的PE分别为49倍、40倍和35倍。考虑到公司仪器+试剂协同效应推动产品放量,且外延并购预期强烈,维持“买入”评级。

科华生物(002022):内生与外延并进,业绩有望快速发展 专注体外诊断领域,重点发展化学发光和分子诊断业务。公司在研品种丰富,公司2015年底在研产品101项,产品分布在5个生产线,51个项目进入注册申报流程。化学发光和分子诊断为IVD行业最具有发展前景子领域,是公司重点布局和发展的方向。1)化学发光方面,公司拥有19个化学发光试剂注册证,近20项处在审批中,预计年底将获得40个化学发光注册证,进一步丰富化学发光生产线;2)分子诊断方面,优化临床核酸全自动系统,并加快高危型HPV 核酸等传染病检测项目注册进展,此外借助现有代理业务的高端渠道资源,推进分子诊断自由业务在三家医院的覆盖。 产品线完善+渠道拓展,国际化将成未来看点。近年来公司外延发展加快,通过并购、投资及合作等方式不断丰富产品线和拓展销售渠道:1)收购意大利TGS公司100%股权,引进并整合先进技术和渠道资源,整合化学发光诊断仪器和技术同时获得欧盟主要国家销售网络和客户资源;2)设立科华国际,积极推进海外并购项目及产品国际化进程,公司外延发展仍存预期;3)与渠道销售公司建立战略合作伙伴关系,借助专业的平台资源,积极拓展产品销售渠道,进一步提高品牌地位和产品市场占有率。未来业务整合和市场销售稳步推进有望进一步打开公司成长空间。

新产业(830838):国内化学发光免疫诊断领域的先行者 市场先发优势奠定公司行业领跑者地位。2010年公司首台全自动化学发光免疫分析仪及配套试剂成功上市,成为国内最早布局化学发光免疫诊断行业的企业。目前公司主要产品包括6款全自动化学发光免疫分析仪和102项配套试剂,基本满足不同客户检测需求,“MAGLUMI”系列全自动化学发光免疫分析仪在国内外累计装机近6000台,国内市场服务终端客户超3000家,自研产品累计销售量处于国内领先水平。 核心技术平台确保公司行业龙头地位。目前公司拥有纳米磁性微球、全自动化学发光试剂、全自动化学发光仪器和试剂原料研发四大核心技术平台,具备同国内外同行业领先企业竞争的能力。此外,自主研发的的模块化生化免疫Biolumi8000完成研发转生产,有望成为仪器收入增长新引擎。 销售渠道不断完善,立足国内市场同时积极开拓国际市场。公司目前已建立覆盖全国和海外重点市场的营销网络,包括国内1300多家医院,400多家计生中心以及超过45家体检中心;海外市场包括瑞士、法国、意大利、印度、香港及台湾等70多个国家或地区。

5 风险提示 1)国家大幅降低体外诊断收费价格,进而导至上游产品企业大幅降价进而影响行业收入和净利润增速的风险,即行业重大政策影响行业盈利能力的风险; 2)比化学发光更好的技术出现,或导至行业结构出现重大变化的风险,即技术替代导至影响行业估值的风险。 |  /3

/3