登陆有奖并可浏览互动!

您需要 登录 才可以下载或查看,没有账号?立即注册

×

3月6日,迈瑞医疗就宣布已经完成价值33亿美元的私有化交易。迈瑞这次私有化的资金主要来自银行贷款。中国银行澳门分公司和平安银行提供了20.5亿美元(约合人民币133亿元)的定期贷款。这是中国在美国上市企业中迄今为止金额最大的私有化贷款案。

据悉,这笔贷款分为6.5亿美元2年期部分和14亿美元7年期部分。中银澳门和平安银行已于2月26日签约,两家银行作出等额融资承诺。两家牵头行有可能会在二级市场转售。

与其他提起私有化要约的中概股不同之处还在于,迈瑞的私有化并没有私募股权基金的身影,而是完全由三位管理层组成“买方集团”。

图:从左至右依次为李西廷、徐航、成明和

迈瑞不爱投资基金?

当然不会。

了解迈瑞历史的人都会知道,它当年由代理洋器械走向自主研发创新之路,进而产品销往海外,还多亏了97年华登国际投资的及时介入。

没有风投,就不会有后来成为国产医疗器械龙头的迈瑞。

而后来高盛的进入,对迈瑞走向纽交所,彻底国际化,也不能说没有助益。

迈瑞董事长徐航,本人还是著名的私募基金——云峰基金的发起人之一。

此外,华尔街时报也曾披露,早在去年3月份就有传言,迈瑞与包括中信集团在内的私募公司接洽过私有化意图。

至于为何最后没有私募进来背书,金花只能说迈瑞胆子大、底气足。

迈瑞收入增幅减缓 还贷需好多年

曾经,迈瑞以年均20%以上的增速超高速发展。有的年份,收入和利润增幅甚至达到50%。

但是,如今,其增速明显变慢了。

看看迈瑞的最新年报:

各地区收入占比情况

2014年净收入13.2亿美元,同比增幅9%。其中,中国市场销售收入为6.067亿美元,同比增长10.1%。而海外市场是7.161亿美元,同比增长8.0%。

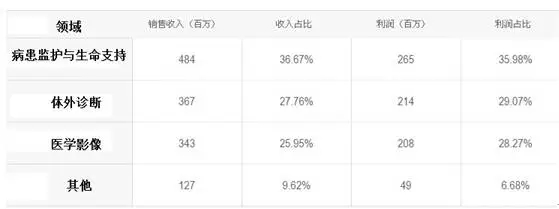

各业务板块收入占比

净利润方面,为1.93亿美元,同比还降了14%。

现金及现金等价物,截止年底拥有2.76亿美元。

与国内同行相比,迈瑞真心落后了!

据工信部官网去年4月公布的《2014年医药工业经济运行分析》,我国医疗器械行业2014年的平均收入增幅在15.6%左右;利润增幅则在11.7%左右。

某种程度上迈瑞已经过了飞速发展期,进入稳步成长阶段。

再者,迈瑞产品线虽多,但是最具传统优势的监护仪,悲观看法是市场已经饱和;体外诊断、数字超声、放射影像等,迈瑞并未占据绝对优势份额,外有“GPS”,内有国产蛇头,面临双重竞争加剧格局。

总不能幻想:迈瑞从今年起就突然重现辉煌,来个收入猛增猛增?

如此,20.5亿美元的贷款,相当于要不吃不喝还上好多年。迈瑞管理层,豪气大出手,底气何在?

管理层不差钱!

迈瑞三大管理层,分别是:董事会主席徐航、总裁兼联席首席执行官李西廷、联席首席执行官和首席战略官成明和。

各自手握多少财富?

根据福布斯中国富豪榜的数据,2013年,李西廷的净资产是42.7亿元,比2012年增加了5.2亿元。徐航的净资产为40.9亿元,比2012年增加了3.4亿元。

至于成明和,当年没有上榜,所以具体财富不知。不过,有个可供参考的数据,《理财周报》发布的2011年“3000中国家族财富榜”上,成明和家族身家4.2亿元。也是在那年,李西廷家族还只有29.8亿;徐航家族是26.5亿元。

又是几年过去了,因为后来冒出来的新贵实在太多,徐航3人不曾再上福布斯榜。不过,总之,三人那是不差钱的。

上A股可能性多大?

迈瑞若想回归A股,解除VIE结构后有俩途径:IPO(首次公开募股)和借壳。

IPO需要跟国内其他公司一样排队等着,时间上的不确定性比较大。而无论是私募还是借贷来的钱都是有时间成本的,对迈瑞来说,回归A股当然是越早越好,套现也是越快越好。

借壳上市,则要快多了。从2014年底,证监会收紧了相关规定,使其标准与发行新股等同。

发行人应当符合下列条件:

(一)最近3个会计年度净利润均为正数且累计超过人民币3000万元,净利润以扣除非经常性损益前后较低者为计算依据;

(二)最近3个会计年度经营活动产生的现金流量净额累计超过人民币5000万元;或者最近3个会计年度营业收入累计超过人民币3亿元;

(三)发行前股本总额不少于人民币3000万元;

(四)最近一期末无形资产(扣除土地使用权、水面养殖权和采矿权等后)占净资产的比例不高于20%;

(五)最近一期末不存在未弥补亏损。

按照上述标准,迈瑞是符合借壳上市条件的。

再加上国产医疗器械企业龙头的行业地位,还是深圳市重点扶持的科技型、创新型企业代表,又经过纽交所成熟规则的洗礼,回归A股那可能性真是大大的! 来源:中国医疗器械

|  /3

/3