登陆有奖并可浏览互动!

您需要 登录 才可以下载或查看,没有账号?立即注册

×

中国抗肿瘤药物研发虽然一度落后,但在药品价格调整、医改启动及大病医保扩容等因素的影响下,很多本土企业都开始把研发抗肿瘤用药作为未来企业发展的重点,涌现出恒瑞、齐鲁、豪森等抗肿瘤领域的领军企业。

近年来随着我国人口的老龄化、工业化带来的环境污染和城市化等因素带来的生活习惯改变,我国居民的肿瘤患病率和死亡率出现明显提高,目前恶性肿瘤已经超过心脑血管疾病,成为我国居民的头号杀手,占我国死亡比例25%以上。

全国肿瘤登记中心发布的《2015年中国肿瘤登记年报》显示,我国2011年新增癌症病例337.2万,癌症死亡病率221.3万,全国恶性肿瘤发病率为250.28/10万(男性277.77/10万,女性221.37/10万),中标率为186.34/10万。相当于每分钟就有6.4个人得癌。

在刚性需求、新药研发上市难及我国医疗保障体系不断完善的推动下,国内抗癌药市场发展快速。

国内抗肿瘤药物市场格局

潜力巨大的抗肿瘤药物市场,引起了国内外药企的极大兴趣。全球新药研发投入中,至少有40%~45%投入到抗肿瘤药物研发上,目前全球几大跨国制药企业都在争相将最新的抗肿瘤药物推向中国市场。国内药企也纷纷发力,后来居上,不少仿制药的市场份额都超过了原研药。

以样本医院为例,抗肿瘤类药物中,前5位品种合计占35.42%的份额,除了奥沙利铂由进口药占主导地位外,其余4个品种均由国产药品占大头。抗肿瘤中成药市场同样是国产品的天下,前20品牌均为国产药品,以长白山制药的康艾注射液居首位,占12.2%.国内企业掀起了肿瘤新药研发热潮,目前药物临床试验最多的为抗肿瘤用药,临床试验数量占总体的18.26%.2015年1-9月国内申报上市的1.1类化药抗肿瘤新药共有17个,其中16个申报临床,1个报生产。

据米内网数据,国内抗肿瘤药和免疫调节剂市场规模从2005年的48.7亿元增长到2014年的248.4亿元。其中,2007~2012年增长率均保持在20%以上,连续五年保持较快的增长速度;2013~2014年,抗肿瘤药和免疫调节剂市场有所放缓。2005~2013年,抗肿瘤药和免疫调节剂购药金额复合增长率为20.0%,9年整体市场增长5.1倍,高于国内整体市场增长率。随着癌症发病率不断提高,抗肿瘤药和免疫调节剂已经成为样本医院购药金额排名第一位的药物。

2014年,进入国内样本医院前10位的抗肿瘤药和免疫调节剂产品各5个,涉及的抗肿瘤药分别为:植物药2个,紫杉醇用药金额13.9亿元,增长率为15.1%,多西他赛10.3亿元,增长率下降0.8%;抗代谢药2个,培美曲塞9.9亿元,替吉奥7.1亿元,增长率分别为20.1%和21.4%;烷化剂1个,奥沙利铂7.2亿元,增长率为5.6%;涉及的免疫刺激剂有5个,胸腺五肽13.2亿元、胸腺肽α19.7亿元、人血丙种球蛋白7.8亿元、康艾7.8亿元、重组人粒细胞集落刺激因子7.1亿元,增长率分别为9.5%、10.4%、23.6%、14.4%和0.7%.

国内抗肿瘤药市场上表现突出的产品是培美曲塞和替吉奥;免疫调节剂表现突出产品为人血丙种球蛋白、康艾。其中,康艾为中药大品种。从样本医院数据来看,国内抗肿瘤药物市场仍以植物碱和抗代谢类药物为代表的细胞毒类药物为主流,小分子靶向药物则增长迅速。

据国内22个城市样本医院数据,2014年,排名前10位企业用药金额为80.2亿元,占据国内抗肿瘤药和免疫调节剂用药市场三成以上份额。排名前5位企业分别是:江苏恒瑞医药用药金额11.3亿元、山东齐鲁制药用药金额10.7亿元、上海罗氏制药用药金额10.6亿元、江苏南京思科药业用药金额9.5亿元、诺华公司8.5亿元,国内表现较为突出的企业有诺华、江苏豪森药业、江苏南京思科药业、山东齐鲁制药。

豪森的产品布局攻略

中国抗肿瘤药物研发虽然一度落后,但在药品价格调整、医改启动及大病医保扩容等因素的影响下,很多本土企业都开始把研发抗肿瘤用药作为未来企业发展的重点,涌现出恒瑞、齐鲁、豪森等抗肿瘤领域的领军企业。这次我们以豪森为例,来分析一下在抗肿瘤领域的产品布局策略。

普来乐(培美曲塞二钠)

注射用培美曲塞二钠是一种多靶点抗代谢的抗肿瘤药物,由礼来公司开发,商品名为Alimta.2004年,该药被FDA批准与顺铂联用治疗一种罕见的癌症--恶性胸膜间皮瘤。同年,FDA又以快速审批的方式批准培美曲塞二钠作为局部晚期肺癌或转移性非小细胞肺癌的二线治疗药物。

2005年12月,礼来公司的培美曲塞二钠在中国上市,被批准用于治疗恶性胸膜间皮瘤,商品名为力比泰。近年来,培美曲塞二钠在国内样本医院销售额一直呈高速增长的态势。从2005年江苏豪森药业的注射用培美曲塞二钠开发上市,到2014年海南锦瑞制药的注射用培美曲塞二钠获批,现已有14家国内企业生产的制剂获批上市。

据米内网数据,2013年,国内16个重点城市样本医院培美曲塞二钠用药金额为7.21亿元,比上一年增长24.34%.2013年,国产药物占据74.61%份额。在国产领先厂商中,江苏豪森的普来乐占据33.15%,齐鲁制药的卡帕邦/赛珍占据30.98%,德州德药制药的爱立汀占据4.70%,南京制药厂的全持安占据2.63%.国产药以价格相对低廉的策略争得了市场话语权。

泽菲(注射用盐酸吉西他滨)

吉西他滨是礼来公司研发的治疗肿瘤的产品,吉西他滨在对非小细胞肺癌和胰腺癌的治疗中成效显著。豪森药业自1999年开始研发,2003年成功在全国各大区域上市,填补了国内市场非小细胞癌治疗药物的空白。

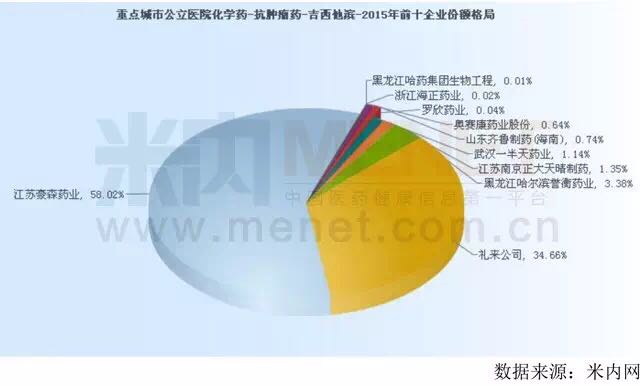

2015年12月,豪森医药重点产品注射用盐酸吉西他滨的注册商标“泽菲”被认定为“中国驰名商标”,成为豪森医药继“豪森”之后的第二个中国驰名商标。该产品获得国内医生和患者广泛认可,市场占有率一直位居前列,具有很强的影响力。据米内网样本医院数据,泽菲占据了吉西他滨市场份额的50%以上,远远超过了原研药生产企业礼来。

2012年底,“泽菲”通过fda认证,成功出口美国市场,成为国内首个出口美国的注射用抗肿瘤粉针剂。

昕维(甲磺酸伊马替尼片)

伊马替尼是瑞士诺华研发的酪氨酸激酶抑制剂。2001年5月10日,伊马替尼以“具有突破性的抗肿瘤机制”获得FDA的特快审批,商品名为Gleevec(格列卫)。最初用于α-干扰素给药失败胚细胞危象病期、慢性病期、加速病期的粒细胞白血病(慢性骨髓血癌)治疗用药。随后,FDA又批准伊马替尼用于胃肠道间质细胞瘤的治疗。经过全球广泛的临床使用后,倍受热捧。

随着伊马替尼在全球跑马圈地,诺华已然赚得盆满钵盈。2013年,伊马替尼全球销售额为46.93亿美元,比上一年增长0.39%,在全球抗肿瘤化药市场居第一位。伊马替尼2002年进入中国市场。2013年专利到期后,仿制药纷纷上市。截至2014年10月,已有3家国内企业生产的伊马替尼原料药及口服制剂获批上市,分别是江苏豪森药业股份的“昕维”、正大天晴药业集团股份的“格泥可”和石药集团的伊马替尼片剂。

据米内网数据,2013年,国内16个重点城市样本医院伊马替尼用药金额为2.7亿元,比上年增长了24.73%。国产药上市后,打破了原研药的垄断地位,也使药品价格大幅下降,仅为原研药的10%左右,从而激发了潜在市场需求。随着医保大门的打开以及国产药的上市,预计今后两年,伊马替尼市场将会呈现量增价降的趋势。

盖诺(酒石酸长春瑞滨注射液)

长春瑞滨最先由法国PierreFabre公司研制开发,注射剂于1989年在法国首次上市,用于治疗晚期乳腺癌和非小细胞肺癌。国产长春瑞滨注射剂由豪森医药于1999年在国内上市。2012年9月,豪森生产的抗肿瘤药品“盖诺”(酒石酸长春瑞滨注射液)通过美国FDA认证。

据米内网样本医院数据,盖诺占据了长春瑞滨市场份额的50%以上,超过了原研药生产企业。

昕美(注射用地西他滨)

地西他滨分别于2006年4月和5月由欧洲EMEA和美国食品药品管理局批准上市,由MGI Pharma公司开发,英文商品名为Dacogen,英文通用名为decitabine,为注射剂,适用于IPSS评分系统中中危-和高危的初治复治骨髓增生异常综合征(MDS)患者、慢性髓性白血病。

目前国内已有豪森、正大天晴、齐鲁、奥赛康等多家企业的地西他滨仿制药上市,但原研药仍然占据主要市场。

医保助力抗肿瘤药物市场发展

据统计,2009版国家医保目录抗肿瘤药物西药部分收录87种,没有靶向药物,包含了大部分临床常用的抗肿瘤药,涵盖了植物类、抗代谢、烷化剂、激素类、抗生素类、靶向类等所有类别。2012年版国家基药目录首次增补抗肿瘤药,包括2个辅助用药在内的26个化药以及1个中药,涵盖了传统类别品种。资深行业专家认为,国家新版基本药物目录中收入抗肿瘤化学药物,预计此大类药物的销售额还将保持增长。

2014年,有关部门表示,我国农村医疗保障政策将向大病医疗转移,肺癌、胃癌等20种疾病治疗将全部纳入大病医保范畴。2014年12月,江西省人力资源和社会保障厅下发通知,将抗恶性肿瘤药物伊马替尼胶囊及片剂、注射用培美曲塞二钠、重组人血管内抑制素注射液、注射用曲妥珠单抗、注射用雷替曲塞等5个特殊药品、10个品规,纳入城镇职工和城镇居民大病医疗保险基金支付范围。豪森的普来乐和昕维同时列入其中,随着药物进入医保和基药目录后,患者无疑将得到最大实惠,与此同时,也将推动这类药物的市场发展。 来源:米内网/李五强

|  /3

/3