2024年12月19日,Medline Industries(麦朗)宣布已经向美国证券交易委员会(SEC)提交了一份与拟议的首次公开募股(IPO)有关的登记草案,包括S-1表格,这是美国公司在进行IPO时必须提交的文件,用于向SEC注册金融工具。 拟议发行的股票数量和价格范围尚未确定,且此次发行还取决于市场和其他条件,以及SEC审查流程的完成。 根据2024年Medical Design & Outsourcing100强榜单,Medline是全球第四大医疗器械公司,年收入达232亿美元,拥有约38000名员工。 公司最早2025年第二季度上市,预计筹集资金超过50亿美元,估值可能达到500亿美元(约合3600亿人民币)。 近期,医疗科技行业的IPO活动有所增加,这可能标志着新一波上市潮的开始。美国银行分析师预测,2025年欧美医疗科技行业的IPO在经历了3年的低迷之后可能会回暖。过去几个月,医疗科技行业已经见证了几起IPO,这可能表明市场正在解冻,为更多的IPO铺平道路。Ceribell是一家神经医疗技术公司,于2024年10月完成了其1.803亿美元的IPO,发行了超过1060万股普通股,股票定价为17美元/股。上市后其股价上涨了约47%,一直维持在25美元左右。

公司开发了 Ceribell 系统,这是一个由人工智能驱动的、可快速部署的床旁脑电图(POC-EEG)平台,专门设计用于满足急性护理环境中患者的未满足需求。 记录器捕获的EEG数据由公司专有的AI驱动的癫痫发作检测算法进行解释,该算法可以连续监测患者的EEG信号,并能够支持临床医生对癫痫活动的实时评估。Ceribell 系统已经获得了美国 FDA 510(k)许可,用于指示疑似癫痫活动,并且已在美国的重症监护室和急诊室中使用。相关阅读:超12亿!器械独角兽上市,创始人来自北大

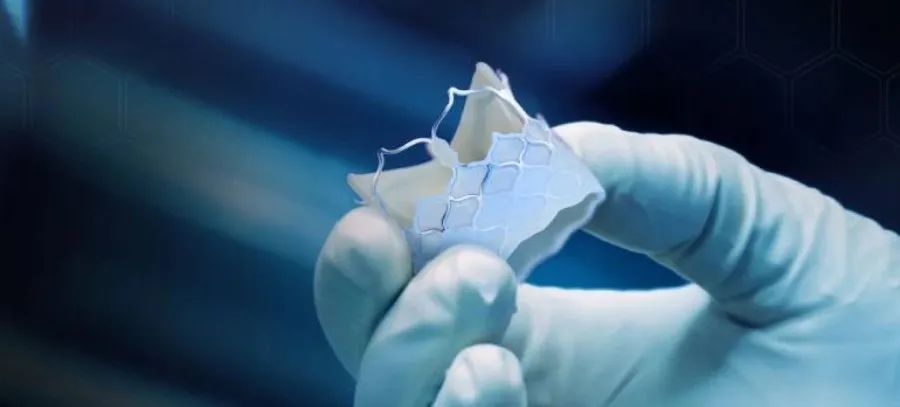

Anteris Technologies是一家人工心脏瓣膜制造商,于2024年12月宣布在美国启动IPO,计划以每股6.78美元的价格发行1480万股股票,以筹集1亿美元资金,用来推动其DurAVR经导管心脏瓣膜技术的开发。 按照拟议价格,Anteris Technologies的市值将达到2.44亿美元(约合人民币17.7亿)。

据公司称,该产品是世界上首个使用单片生物组织工程的一体化瓣叶主动脉瓣,因此产生的机械应力更小,血流动力学最佳,可模仿健康人主动脉瓣的性能。 医疗科技行业的IPO市场在经历了一段时间的停滞之后,似乎正在迎来新的增长期。CeriBell和Anteris Technologies的成功上市,以及Medline Industries的IPO计划,都是这一趋势的体现。不过,尽管IPO市场有所回暖,但医疗科技行业仍面临挑战,包括高估值泡沫、融资趋紧、审核严格等因素。

Medline Industries 成立于1966年,由 Jim Mills 和 John Mills 兄弟创立,提供超过55万种医疗产品和临床解决方案,包括外科服、检查手套、诊断设备等。在全球6个国家拥有超过25个制造中心,这些制造中心生产和供应各类医疗外科和实验室产品。

公司生产的产品种类超过65,000种,分销的医疗产品超过300,000种,包括手术器械、医用纺织品、医疗耗材、诊断设备和患者护理产品等。这些产品覆盖了从外科手套到轮椅,从面罩到温度计的广泛医疗用品。

2021年6月,Medline以1.675亿美元收购了AngioDynamics旗下Namic流体管理业务组合,该业务专注于为介入放射学和心脏病学提供流体管理解决方案。

解决方案包括流体对比注射线、对比度管理系统、封闭流体系统、流体输送系统、一次性内窥镜、以及配件等在纽约的主要制造工厂。 2023年,Medline宣布收购美国艺康化工的全球外科解决方案业务,包括行业领先的Microtek产品线,进一步巩固其在医疗用品市场的领先地位。

Microtek是艺康公司旗下品牌,在无菌悬垂设计方面拥有悠久历史,并提供多样的产品组合,包括通用型内窥镜无菌帘、机器人辅助手术患者窗帘等。

此前,Medline还收购了PHS(专门提供手术室和急救护理用品的公司)、Excelsior Medical Corporation(专注于开发和制造用于血管通路维护和感染预防的医疗产品)、Centurion Medical Products(生产和分销各种医疗用品,特别是用于血管通路护理和感染控制的产品)等多家公司。2021年,不少私募股权投资公司基于其市场地位、增长潜力和财务表现想要收购Medline的股份。经过一番角逐之后,最终由Blackstone、Carlyle和Hellman & Friedman以340亿美元收购了Medline的多数股权,这是有史以来规模最大的杠杆收购之一。新加坡政府投资公司(GIC Pte)也作为合作伙伴进行投资。尽管进行了收购,Mills 家族仍将是Medline的最大单一股东。Medline通过出售股份给私募股权投资公司,获得大量资本注入,用于扩大产品线、加速国际扩张和基础设施投资,以强化其全球供应链。在全球供应链面临挑战的背景下,Medline 与私募股权投资公司的合作,可以分散风险,确保稳定的资本来源。中国证监会于2024年4月19日发布了5项资本市场对港合作措施,支持符合条件的内地行业龙头企业赴港上市融资,这可能是近期港交所医疗科技公司IPO申请激增的原因之一。截至2024年4月19日,就中国证监会介绍,境外上市备案管理制度规则发布实施一年多来,已有72家企业完成赴港首次公开发行(IPO)备案。翰思艾泰、大众口腔、维立志博、银诺医药、东阳光药业等企业首次在港交所递交上市申请;轩竹生物、长风药业也转向了港交所。全球医疗科技领域的IPO活动在经历了一段时间的低迷后开始出现复苏迹象,可能会在未来几年内对市场产生重大影响。12月20日,根据路透社报道,全球性知名投资银行和机构证券交易商 Jefferies 发布年度医疗报告,报告显示,医疗保健高管和投资者预计2025 年首次公开募股和并购交易将会增加,64% 的受访者预计2025 年将有更多医疗公司申请IPO,而地缘政治紧张局势将超过融资挑战成为该行业面临的最大风险。 |

/3

/3