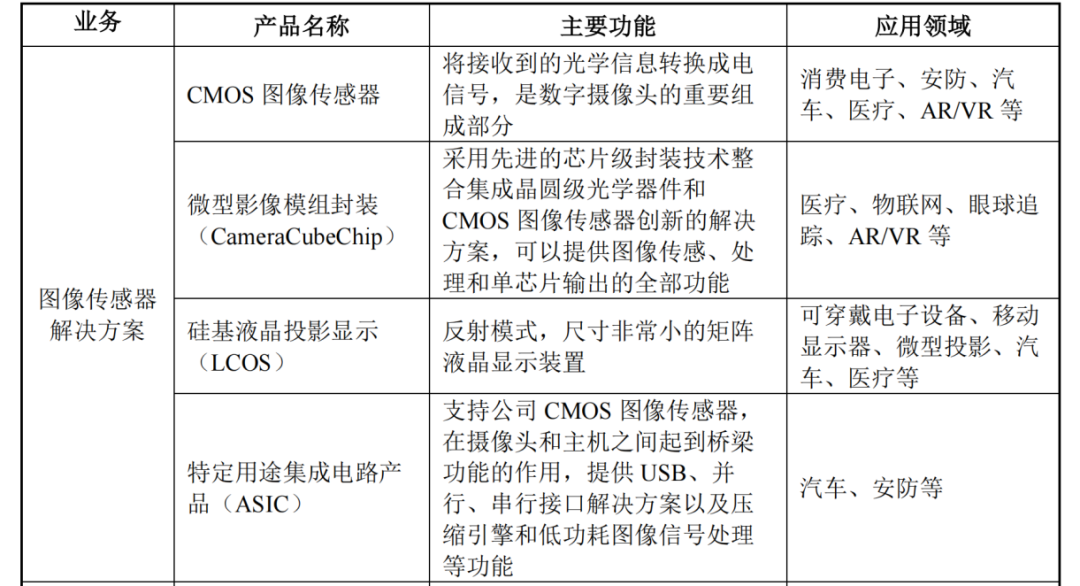

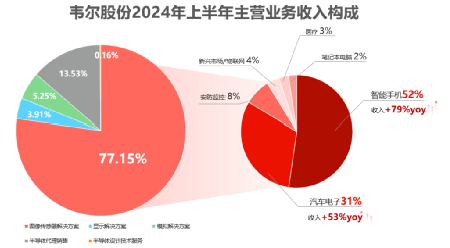

1、韦尔股份——图像传感器解决方案、显示解决方案和模拟解决方案三大半导体产品设计业务,聚焦提供数字成像解决方案

公司产品主要应用在汽车、手机、家居安防、医疗及AR/VR等领域。公司提供行业领先的图像传感器解决方案,涵盖各种内窥镜和导管手术。

2024年上半年,公司实现主营业务收入120.91亿元,较上年同期增加36.50%;归母净利润13.67亿元,同比增长792.79%。其中半导体设计销售业务实现收入104.18亿元,占主营业务收入的比例为86.31%,较上年同期增长41.14%。

智能手机及汽车市场的迅猛发展,助推公司图像传感器业务大幅增长。2024年上半年图像传感器解决方案业务实现销售收入93.12亿元,占主营业务收入的比例为77.15%,较上年同期增加49.90%;其中,来源于医疗市场收入实现约2.64亿元,较上年同期增加27.42%。2023年公司来自医疗的营收约为4.66亿元,医疗在图像传感器解决方案中营收占比基本维持在3%左右。图像传感器业务在医疗领域受去库存周期影响较为明显。

2024年半年报显示:在医疗市场,公司发布了用于三维(3D)口内牙科扫描仪的新型 OCH2B30摄像头模组。OCH2B30采用紧凑型 CameraCubeChip®封装,在保持超小尺寸(2.6毫米x2.6毫米)的同时,拥有卓越的视频质量和MIPI接口,适用于台式、独立式和便携式口内牙科扫描仪中的摄像头。

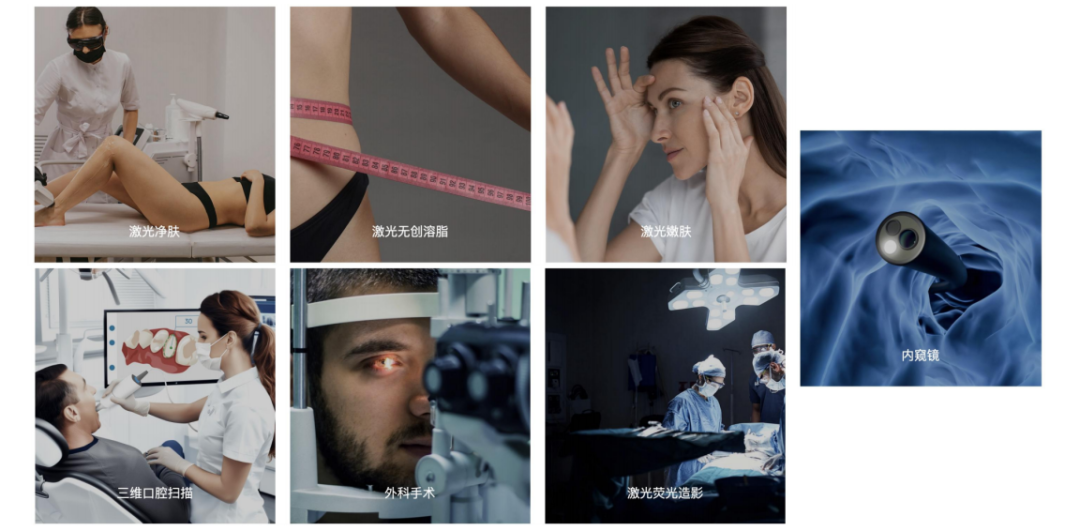

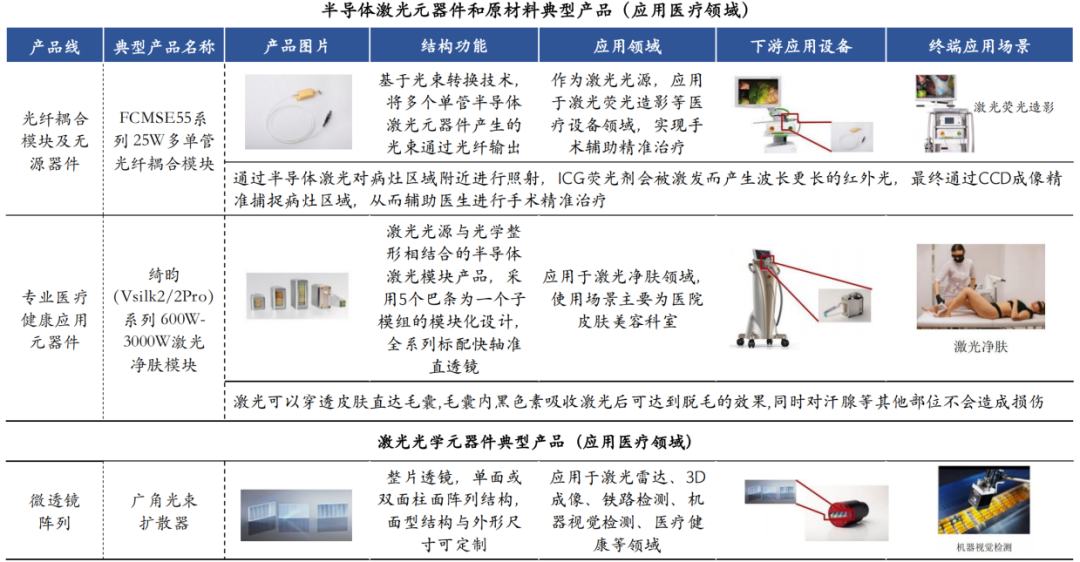

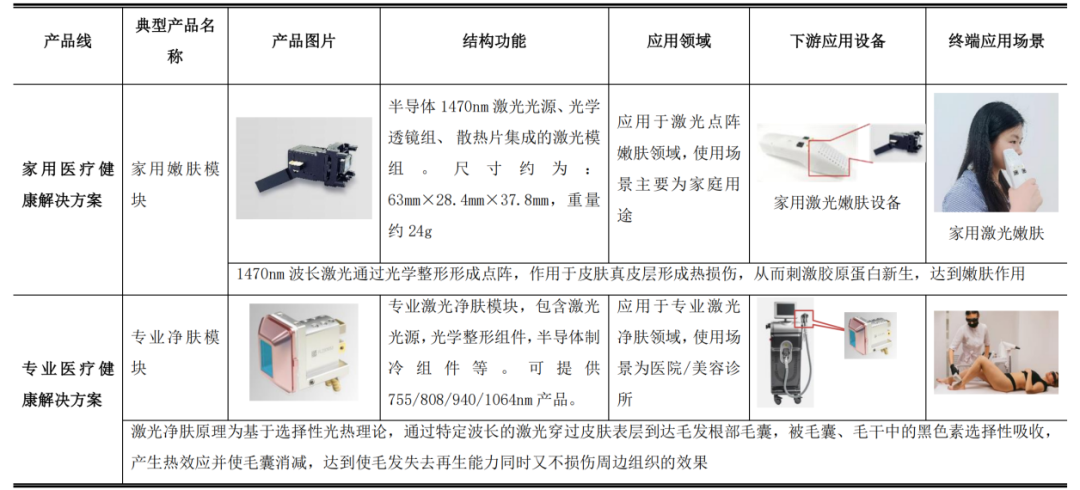

2、炬光科技——光子行业上游的高功率半导体激光元器件和原材料(“产生光子”)、激光光学元器件(“调控光子”),重点布局汽车应用、泛半导体制程、医疗健康三大方向

2023年公司实现营业收入56,117.31万元,同比增长1.69%;实现归属于上市公司股东的净利润9054.61万元,较上年同期下降28.76%。医疗健康应用实现收入 8291.07万元,较上年同期下降22.31%;其中,上游元器件收入7138.17万元,较上年同期下降31.62%;医疗健康解决方案(即医疗健康中游模块)收入1152.90万元,同比增长394.34%。

2024年H1,公司实现营业收入31,121.52万元(其中主营业务收入31,005.74万元),较上年同期增长29.85%。用于“产生光子”的半导体激光元器件和原材料上半年实现销售收入7108.79万元,同比下降31.64%;用于“调控光子”的激光光学元器件上半年实现收入13,701.22万元,同比增长38.31%。

2024年H1,医疗健康解决方案(即医疗健康中游模块)收入729.72万元,同比增长5.26%。在专业医疗健康领域,国内外多家客户已经开始采用公司提供的专业激光净肤模组解决方案,并陆续开始进行市场推广;在家用医疗健康领域重点布局激光净肤和激光嫩肤两个应用。项目的整体推进目前低于预期。

2024年5月8日,炬光科技发布购买ams-OSRAM AG微纳光学元器件部分研发和生产资产的公告,标的资产市场价值评估结果为37,770.36万元;在收购之前,交易对方和炬光科技互为客户与供应商关系;2023年ams-OSRAM集团营收35.9亿欧元。标的资产主要应用于核心微光学元器件领域,将促进公司加速进入消费电子领域和消费级内窥镜领域。ams-OSRAM在欧美消费级内窥镜领域占有一席之地,交易完成后,炬光科技将攻入欧美消费级内窥镜市场,同时也将全力拓展中国国内消费级内窥镜市场。

|

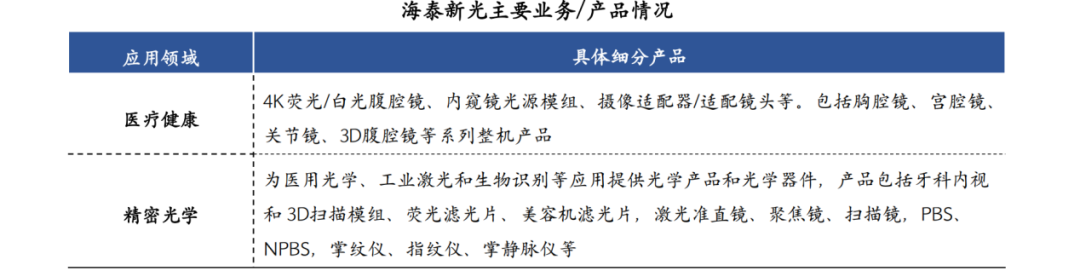

3、海泰新光——医用内窥镜器械和光学产品,主要应用于医疗、生物识别、精密光学等领域

海泰新光围绕“光学技术、精密机械技术、电子技术及数字图像技术”四大技术平台形成了光学系统设计、光学加工、光学镀膜、光学系统集成与检测、精密机械设计及封装、电子控制、数字图像处理等多项核心技术,具备从整机系统设计、光机设计、电路及软件设计到光学加工、光学镀膜、精密机械封装再到部件装配和整机集成的完整产业链。

公司采用直销的销售模式,包括ODM模式、OEM模式和自主品牌销售三种类型,其中以ODM模式为主主,占比超70%。单一市场和客户依赖过于严重,风险较大——从招股书看,美国是海泰新光最主要的销售市场,占境外营收比超70%。2023年前五名客户销售额35,126.76万元,占年度销售总额74.98%;其中第一大客户美国史赛克的销售额为27,910.10万元,占年度销售总额的59.57%。

已获证的内窥镜整机系统自主品牌有:2023年4月6日胸腔镜获证;2023年10月28日关节镜获证;2024年 4月5日宫腔内窥镜(210)获证;2024年4月5日膀胱内窥镜(210)获证等。

2024年上半年,海泰新光实现营业收入22,041.62万元,同比下降17.70%;实现归属于上市公司股东的净利润7,055.38万元,同比下降21.02%;医用内窥镜器械行业收入 17,587.90万元,同比下降16.74%。

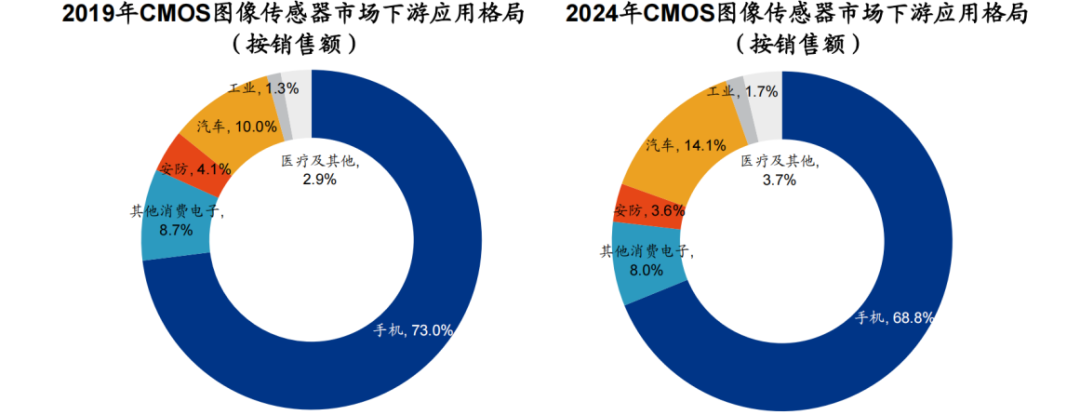

以内窥镜CMOS图像传感器为例:

据Frost&Sullivan数据:至2019年全球CMOS图像传感器市场出货量为63.6亿颗,市场规模达到165.4亿美元;预计到2024年全球出货量达到91.1亿颗,市场规模将达到 238.4亿美元。到2024年,基于销售口径的市场规模约为302.5亿美元;以此推算,2024年CMOS图像传感器在医疗及其他领域的应用市场规模约为11.19亿美元。

由此可看,医疗应用相较于其他细分应用领域市场规模简直可以被上游厂商所忽略。在此便有一问,上游厂家在跨界进入医疗后,是否可以形成降维打击的效果?毕竟医疗单一应用市场,现在来看,极易受集采、医疗反腐、医保等政策的影响;且进军更多应用领域之后,产品可触达的市场空间远超医疗市场。上游完全可以做到东边不亮西边亮!

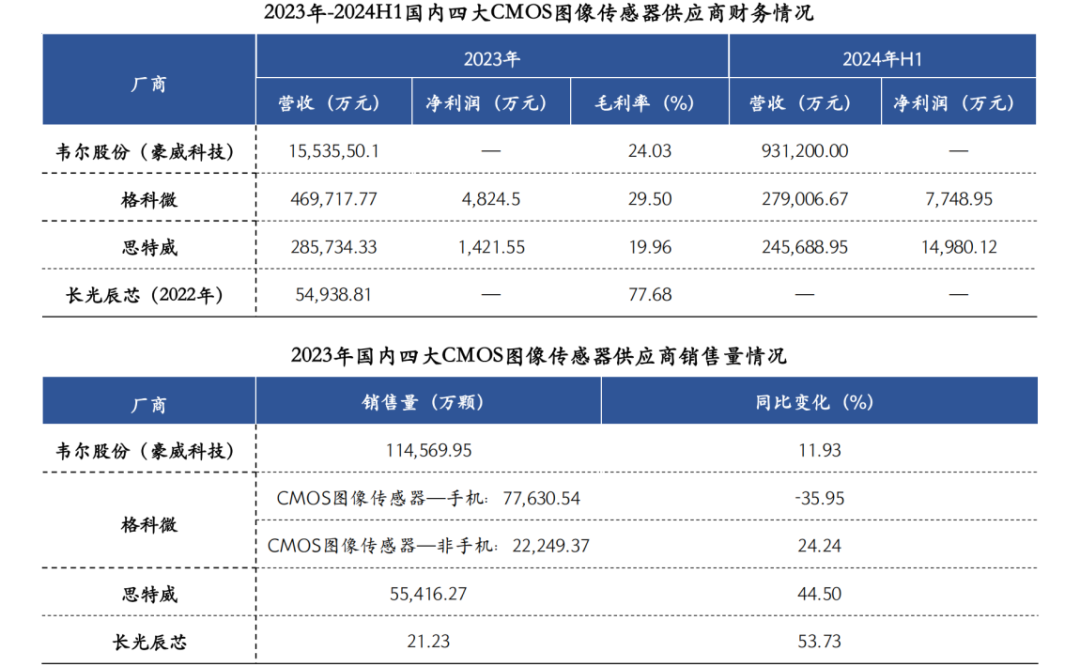

上游的生意整体利润相对来说更小,但相较于中下游风险更低一些,属于供应链中极其重要的一环,厂商需要不断拓展应用场景,以支撑企业长期稳健向上。但国内三大CMOS图像传感器供应商有:韦尔股份(豪威科技)、格科微、思特威,均登陆了资本市场,是全球除了索尼和三星外最主要的参与者。

先活下去再创新研发才是企业健康发展的路径,供应链上游能为企业提供丰富的现金流,同时也是器械卡脖子环节,是内窥镜厂商需要重点突破和掌握之所在

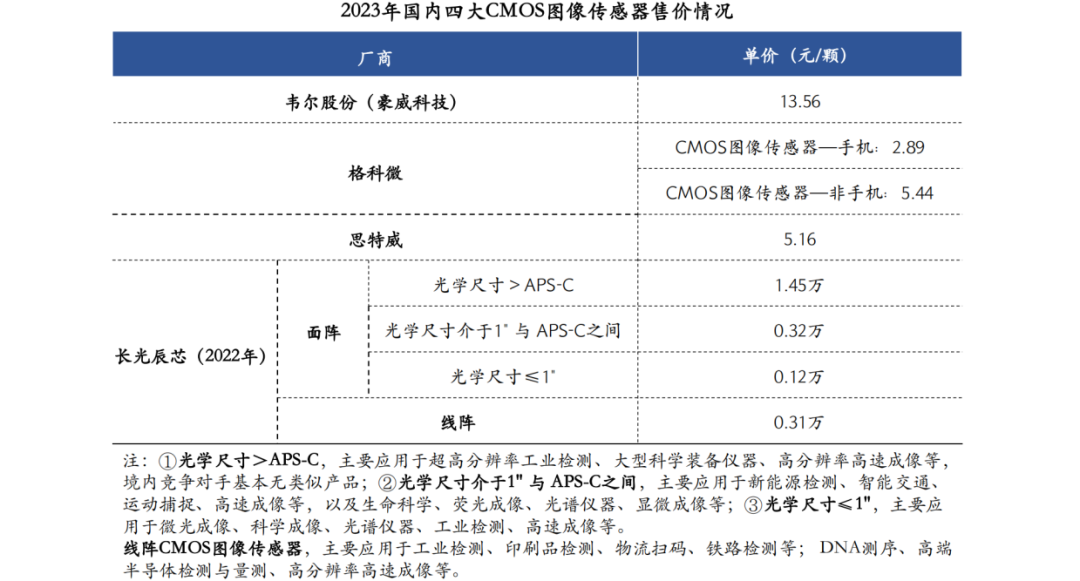

各家CMOS的销售价格差异明显,主要系产品下游应用领域存在较大差异,除长光辰芯外,其他家下游应用基本都在消费级。从格科微、思特威招股书就CMOS图像传感器三年的售价可以得出,格科微的平均售价分别为2.43元/颗;思特威FSI-RS系列平均售价为5.65元/颗、BSI-RS系列平均售价为16.87元/颗、GS系列平均售价为9.79元/颗。2023年,长光辰芯面阵CMOS图像传感器单价约为0.32万元/颗;线阵CMOS图像传感器单价约为0.10万元/颗。

图像传感器与处理器是医用内镜的主要掣肘点。在CCD时代,CCD是构成电子内镜成本最重要的组成部分,CCD成本约占整个内镜成本的40%。

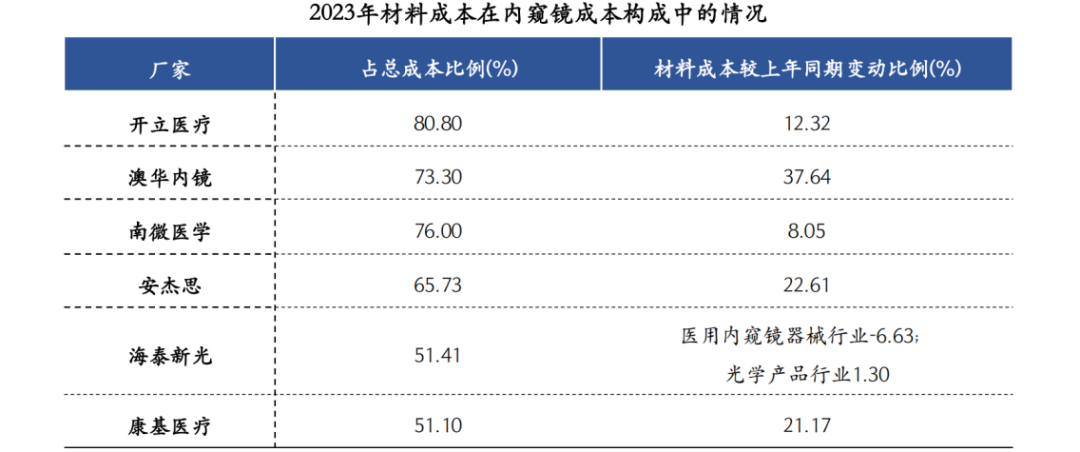

以澳华内镜、海泰新光为例,2023年其直接材料成本分别约为1.30亿元、8659.93万元。

据Evaluate MedTech测算,2021年全球内窥镜市场规模260亿美元左右,2017年-2021年年均复合增长率为5.99%;据弗若斯特沙利文预测,2021年中国内窥镜市场规模为250亿元左右,预计2030年市场规模将达600亿元。

据咨询机构Future Market Insights测算,2023年全球软镜市场规模约为89.8亿美元,预测到2033年市场规模将增长到167.3亿美元;到2025年中国的销售额将达到81.2亿元。中国医用硬镜市场2025年和2030年将分别达到102亿元和151亿元。

据GlobalData统计,2023年全球一次性内镜市场规模为9.9亿美元,复合年增长率约为10%,在2033年将达25亿美元;另据Frost&Sullivan统计,中国一次性内镜市场规模2020年为3680万元人民币,预计到2025年将增至14.2亿元,到2030年进一步增至93.681亿元。

内窥镜市场增速较好,当前集采免疫,但商业化竞争开始白热化,下一步需警惕省采/国采,未雨绸缪,实时调整发展战略。据众成医械研究院数据,2020年—2022年,国产医用内窥镜在全国医疗机构的销售总金额由近9亿增长至近37亿;在全国三级医疗机构的销售总金额平均年增长率高达65%。截至2022年国产可重复使用内窥镜已有近750款获得NMPA注册证,并已连续两年保持超24%的年度增长率;据不完全统计,截至2023年底,行业已有近100款国产一次性内窥镜获NMPA批准上市。如此种种,也促使更多厂商将研发眼光放在了上游,着力解决自身供应链的问题,进一步降低成本。

当然这些针对国内市场规模的预测基本都是基于内窥镜还未集采,一旦真实发生大范围集采,国内整体的市场空间或许也会发生大规模腰斩。对比其他已开展大范围集采的医疗器械,集采初期对企业业绩无疑是比较大的打击,部分企业甚至有可能被直接干破产,二级市场对应估值基本都会腰斩,对企业和赛道的稳健发展产生较大的影响。所以在这大前提下,任何单一市场都是具有极大风险,内窥镜厂商出海是必要且急迫的发展战略,在集采未大规模覆盖之前,真实出海是非常重要的。

另一方面,出海其实就有涉及到另一个无法回避的话题:专利。国内医疗器械为何并没有如新能源、通讯设备等一样席卷全球,原因固然很多,但专利其实是很重要的因素。中国内窥镜上游厂商在核心零部件、原材料方面已经取得了不错的成绩,在某些重要方面甚至突破了专利封锁,这就有助于内窥镜厂商们加快国际化竞争,无后顾之忧。笔者发现,内窥镜上游及内窥镜厂商相较于医疗器械其他细分领域,出海营收占比的确是更高。

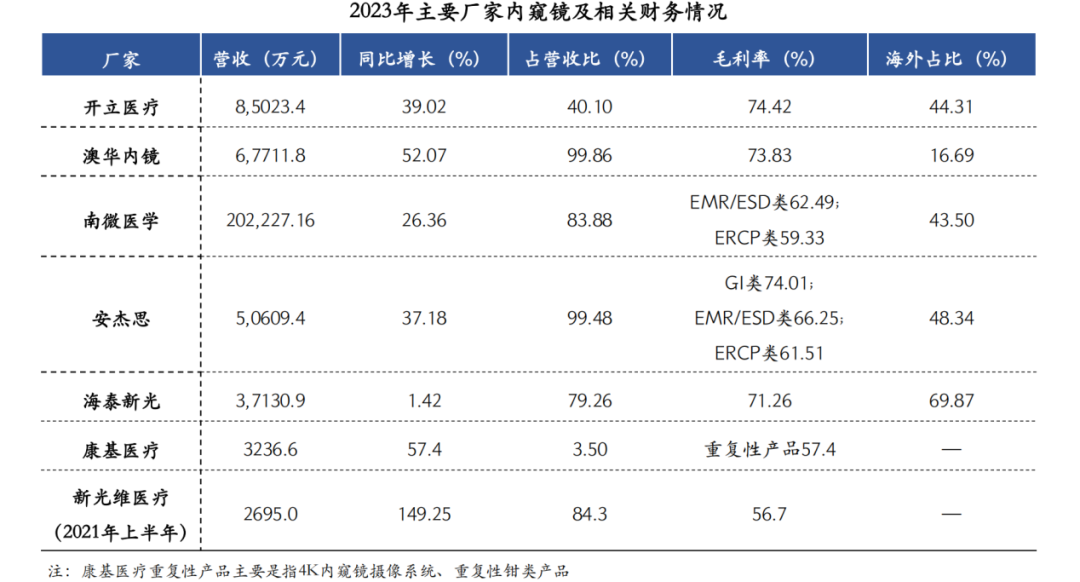

从主要内窥镜厂商的业绩来看,2023年内窥镜的整体营收均出现了较大幅度的增长,营收规模都在3亿元以上;其中,南微医学遥遥领先,实现了超20亿。其中最为亮眼的是海外均贡献了不错的营收。此外,南微医学一次性内外科胆道镜和一次性支气管镜已获得国内、欧洲和美国注册证。2023年公司一次性内镜产品实现销售约1亿元人民币。更多的厂商掌握了内窥镜核心零部件技术,更有助于自身商业化进程。

也诚如上述所述,医疗所用零部件、原材料等对制造业来说,其市场规模往往小得可怜,很多厂商往往不屑去做,这其实也是为何我国医疗器械很多中游客户更多是把自身供应链放在海外的原因之一。但随着我国制造业步入增长乏力阶段,我们也看到近些年越来越多的制造业等企业在跨界医疗器械,寻找新的增长点。

而医疗器械其实就是制造业的一种,它们往往掌握了医疗器械所必需的核心材料、零部件等,唯一不同的是医疗器械是具有医疗属性的制造业,制造企业们基于自身的核心逻辑、管理体系、研发体系,进而拓展医疗应用,开展贴近消费者真实需求的技术研发创新或许会更加扎实,或许也会给现在的产业环境带来一番新气象。从纯制造业的角度来看,笔者认为,它们杀入医疗器械的部分领域或许是可以实现降维打击的。

话到此,那么未来中国什么样的器械厂商能从刀刀见血的白热化竞争中脱颖而出呢?中国是否会出现诸如奥林巴斯类的企业也拭目以待。

重要声明: 本报告中的信息均来源于公开资料,且不代表任何机构的观点,相关结论仅供参考之用,同时也不构成出售或购买证券或其他投资标的要约或邀请。在任何情况下,本报告中的信息和意见均不构成对任何个人的投资建议。投资者应结合自己的投资目标和财务状况自行判断是否采用本报告所载内容和信息并自行承担风险。 |

/3

/3