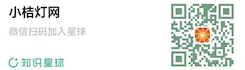

整体增长平稳

整体来看,IVD企业增长平稳,17家企业营业收入同比增长超过20%,其中三诺生物、万孚生物、塞力斯、基蛋生物、博晖创新增长超过40%,迪安诊断、润达医疗、安图生物、迈克生物、艾德生物增长超过30%。

三诺生物主要从事血糖监测系统等慢性疾病即时检测(POCT)产品的研发、生产与销售。产品包括血糖、血脂、糖化血红蛋白、尿酸、尿微量蛋白等围绕糖尿病及相关慢性疾病的多指标监测系统。

万孚生物与基蛋生物皆从事快速诊断试剂及配套仪器的研发、生产与销售,是国内POCT的龙头。万孚生物产品线布局丰富,涵盖心血管疾病、炎症、肿瘤、传染病、毒品检测、优生优育等检测领域。基蛋生物除了POCT以外还有生化、化学发光、血球等多个技术领域。

塞力斯是IVD领域的流通渠道服务商,主要提供医疗集约化运营服务,同时还与市各级医院检验科合作,共建区域检验中心。

博晖创新业务范围包括检验检测业务和血液制品业务,检测项目主要为人体微量元素及核酸病毒(HPV)检测,并且研制了微流体芯片控制技术。

迈瑞医疗以137.53亿元营业收入稳坐龙头宝座,但以IVD业务收入来看,迈瑞医疗的IVD业务占33.63%,为46.26亿元,营业收入排名在迪安诊断68.33亿元、润达医疗59.56亿元之后。

迈瑞医疗自2018年上市以来市值已超千亿元,是国内最大的医疗器械生产商。产品主要覆盖三大领域:生命信息与支持、体外诊断以及医学影像,其中流水线产品、血球分析仪产品已进军国内三甲医院。

迪安诊断属于体外诊断中的独立医学实验室(ICL)领域,以提供医学诊断外包服务为主,涉及产品销售、研发生产、健康体检、冷链物流等上下游产业链。并在全国范围内布局省级医学实验中心,建设生物质谱技术、NGS平台、精准诊断中心等高端平台。

润达医疗作为医学实验室综合服务商,主要提供两大服务:一是以产品流通配送为主的供应链服务,二是为各级医学实验室运营管理提供综合服务。

26家企业中仅达安基因营业收入出现负增长,达安基因主要从事荧光PCR技术的研究、开发与应用。年报显示,原控股子公司云康健康产业投资股份有限公司自2018年10月不再纳入合并报表范围,另外,控股子公司广州市达瑞生物技术股份有限公司的收入、业绩均出现下降。

另外引人注意的是,阳普医疗2018年归母净利润为-1.37亿元,同比下降数字惊人!阳普医疗主要业务包括医学实验室诊断和医疗信息化建设,其中真空采血产品市场占有率达到10%,是国内该领域的龙头企业。年报显示,阳普医疗2018年度计提各项资产减值准备共计1.28亿元,比上年同期增加近1亿元。阳普医疗解释称主要是进行了资产全面清查和减值测试。

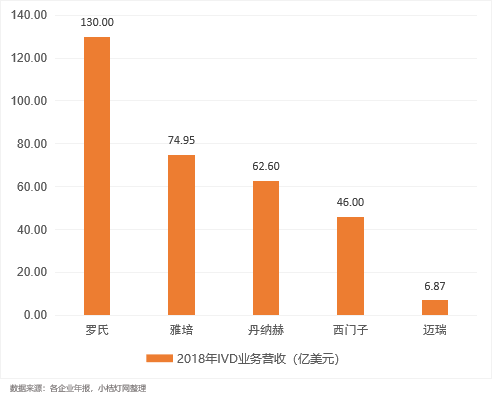

生产企业规模整体偏小,行业集中度低

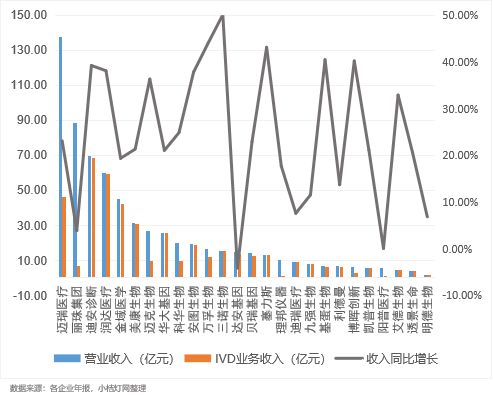

截止2018年底,我国共有1000余家体外诊断生产企业,其中年产值超过10亿元的企业仅为十余家。2018年国内市值最高的迈瑞医疗体外诊断业务营收46.26亿元,与国际体外诊断龙头罗氏130亿美元,雅培75亿美元,丹纳赫62.6亿美元,西门子46亿美元相比差距巨大。

国内企业起步较晚,在规模、实力、技术、创新能力方面与国际龙头企业还有较大差距。国内企业呈现出“小而散”的特点,且多分布在中低端市场。

2018年体外诊断行业国内主要生产企业市场占有率

(以体外诊断试剂+仪器营收计算)

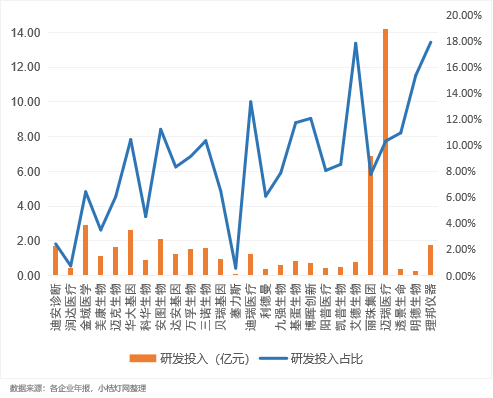

企业研发投入低,创新能力弱

2018年26家企业营业收入总额为666亿元,研发投入48亿元,占比7.19%,与全球领先的体外诊断企业罗氏(研发投入占比19%)相比,我国体外诊断行业研发投入明显不足,自主创新能力薄弱。且由于国际领先企业早期就形成了良好的品牌效应,国内体外诊断产品进入大型医院存在一定的壁垒:一是整体技术水平与进口相比确实有差距;二是部分医院有先入为主的观念,认为进口产品的检验结果优于国产产品。

26家企业中研发投入占比最高的是理邦仪器,达到17.92%。理邦仪器主要从事医疗电子设备产品和体外诊断产品的研发、生产和销售,其自主研发的血气生化分析仪及磁敏免疫分析仪运用了智能微流控、生物芯片等技术,处于国际领先水平。

艾德生物研发投入达到17.84%,致力于研发生产肿瘤精准治疗的基因检测产品,并有多项产品进入国家创新审批绿色通道,目前共有22种单基因或多基因联检试剂获批上市。

2018年体外诊断企业研发投入及占比

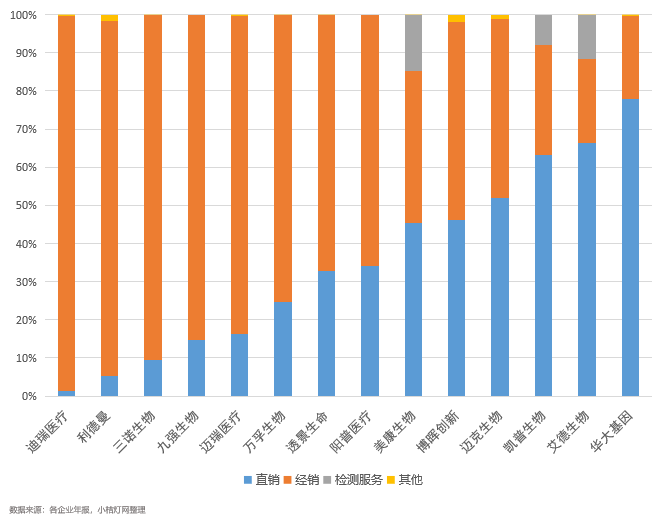

经销为主,直销为辅

多数IVD企业以经销模式为主,企业将产品销售给经销商,再由经销商销售给终端用户,并且通过仪器带动试剂销售的形式来获取利润的增量。

华大基因、艾德生物、凯普生物等分子诊断企业处于行业前沿热点领域,以学术推广直销模式为主。随着医改“两票制”的政策导向,预计未来将进一步缩减中间流通环节,直销模式优势增加。

2018年体外诊断企业销售模式

不同细分领域

生化诊断:市场成熟,业绩下滑

生化诊断技术壁垒较低,是众多中小企业进入体外诊断市场的切入口,因此也是同质化竞争最为激烈的细分领域。优质的国产生化分析仪在性能方面已经能够媲美进口产品,且具有一定的价格优势,进口替代基本完成,市场成熟。主要企业包括迪瑞医疗、九强生物、科华生物等,但各自的市场占有率仍然较低。由于当前市场以及“两票制”等政策的压力,生化诊断的利润正在被逐渐压缩。利德曼、科华生物等老牌生化企业归母净利润出现负增长。

化学发光:进口替代是市场主旋律

与生化诊断相比,化学发光免疫诊断具有特异性好、精确度高、检测范围广等特点,是体外诊断企业的兵家必争之地。预计2018年市场规模超过200亿元,平均增速在20%以上,远高于体外诊断行业整体增速,在体外诊断市场的占比还在不断提升。

目前国内70%化学发光市场份额被四大巨头占据,国内领先企业新产业、安图生物、迈克生物、迈瑞医疗等约占据10%的市场份额。随着2015年分级诊疗政策发布,2018年基层医疗机构的诊疗人次明显上升。由于基层医疗机构受制于财政和医疗资源有限,在医疗设备配置方面仍处于较为落后的状态,新增需求巨大。因此随着国家医保控费、分级诊疗、扶持国产设备等多项政策全面落地,进口产品与国产品牌同台竞争将趋于白热化,进口替代成为市场的主旋律。安图生物、迈克生物2018年营业收入同比增长均在35%以上。

分子诊断:最受资本市场青睐

近年来,分子诊断迎来了爆发式的增长。2010年我国分子诊断市场规模仅为16.5亿元,2016年达到了64亿元,年复合增长率高达25%,是体外诊断行业增速最快的细分领域。据统计,在2018年全年的体外诊断行业投融资交易中,分子诊断占比超过二分之一。

分子诊断主要应用于遗传病、传染病以及肿瘤早筛等,目前应用较广的是以PCR技术为主的基因测序服务,已上市的分子诊断产品还包括应用NGS、FISH、基因芯片等方法的体外诊断试剂,而在体外诊断仪器研发方面较为匮乏,分子诊断代表企业主要有华大基因、艾德生物、达安基因、贝瑞基因等。随着肿瘤筛查和新生儿遗传筛查渗透率的进一步提升,分子诊断市场规模仍在加速扩大。

POCT:营收增长最快的领域

国内 POCT 市场起步较晚,但市场潜力巨大。2013 年我国 POCT市场规模仅为 4.8亿美元。近几年一直保持20%-25%的年复合增长率,2018 年预计达到 14.3 亿美元。其中进口、国产占比大约为3:2,国产市场基本被万孚、基蛋、明德、奥普、国赛、普门、热景七家公司所瓜分。

从2018年年报来看,主营血糖监测的三诺生物2018年营收同比增长达到50.10%;万孚生物积极开拓海外市场、布局丰富产品线,2018年营收同比增长44.05%;基蛋生物拳头产品心脏标志物检测和炎症检测是其营收主要来源,2018年在积极布局化学发光项目,营收同比增长40.45%。

流通服务商:向产业链上下游延伸

根据各企业年报显示,多数生产企业主要通过代理商将产品进行分销,直销占比较低。但在“医保控费“的大背景下,降费导向明显,渠道分销的利润进一步被压缩。尤其是自2018年12月药品“4+7带量采购”名单公布以来,对于医疗器械行业是否也会迎来带量采购的讨论不绝于耳。全国多个省份也已实行体外诊断试剂的挂网招标集采,众多业内人士认为体外诊断行业将是率先执行带量采购的领域。

大型流通服务企业如润达医疗、塞力斯等,近年来持续向上游生产研发环节、下游检测服务环节介入,利用原有的渠道优势拓展新的利润增长点。2018年,润达医疗有实验室信息软件、免疫分析试剂和仪器等多项产品在研,塞力斯与医院检验科合作共建区域检验中心并取得5个试剂盒注册证。

独立医学实验室:分级诊疗助推蓝海市场

国内约60%的独立医学实验室市场份额被迪安诊断、金域医学、艾迪康3家占据,预计到2020年市场规模将超过250亿元。根据国务院办公厅《关于推进分级诊疗制度建设的指导意见》:基层医疗卫生机构诊疗量占总诊疗量≥65%;试点地区30万以上人口的县域内就诊率提高到90%左右,基本实现大病不出县。因此在分级诊疗的趋势下,区域检验中心建设将成为重要方向。

迪安诊断2018年营收69.67亿元,同比增长39.22%,其诊断业务已完成全国省级布局,全年检测样本量约3800万个,新增区县市场25个;金域医学2018年营收45.25亿元,同比增长19.35%,已在全国建立37家中心实验室,检测项目超过2600项。

附表:截止2019年4月29日收盘时IVD上市企业总市值

/3

/3

浙公网安备33010802005999号

浙公网安备33010802005999号